近年、企業での副業解禁やコロナウィルスの影響による在宅時間の増加などで会社員の方でも副業を行っている人が増えているといわれています。

フードデリバリーの配達やアプリ・ネットショップなどでの商品の売買やスキルの提供、暗号通貨の売買など様々な種類の副業があり、会社に勤めながらでも副業で収入を得られている方も多いのではないでしょうか?

会社員の方の場合、給与の所得税の計算は基本的に会社側が年末調整で行うため、給与以外の所得がない場合には原則として個人で確定申告を行う必要はありません。

しかし、副業の収入がある場合には確定申告が必要となってくる可能性があります。

今回は会社員が副業で収入を得たときに、確定申告が必要となる場合について見ていきたいと思います。

所得税法では、会社員が副業により収入を得た場合、給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える ときは確定申告が必要であると定めています。

ここでポイントとなってくるのは「所得金額」と「合計額が20万円を超える」場合ということです。

所得金額とは収入金額から必要経費等を引いた金額のことをいいます。収入として入ってきた金額とは異なりますので、注意が必要です。

また、20万円を超える金額というのは、20万円ちょうどの場合は含まれません。

つまり、副業で得た収入の金額から必要経費等を引いた所得金額の合計が20万円だった場合は確定申告の必要はありません。

必要経費等とは、副業で使うパソコンやインターネットなどの通信費(ただし、副業で個人の携帯やパソコンなどを使っている場合には個人での使用分と副業での使用分を案分する必要があります)、商品の仕入れ代金や副業のために使った切手代、文房具などの消耗品費などをいいます。また、副業のための事務所がある場合はその家賃、レンタルスペースなどを利用した場合はその利用料なども必要経費として認められます。

国税庁のHPによると副業による収入として主に以下のような所得が挙げられます。

1 衣服・雑貨・家電などの資産の売却による所得

2 自家用車などの貸付けによる所得

3 ホームページの作成やベビーシッターなどの役務の提供による所得

4 暗号通貨の売却等による所得

5 競馬などの公営競技の払戻金による所得

上記の所得を含め年末調整を受けた給与所得以外の所得が20万円以下の方は、確定申告は不要です。医療費控除やふるさと納税(寄附金控除)などの適用を受ける場合は、20万円以下の所得も含めて確定申告を行います。

これら1~5のような収入の合計の所得金額が20万円を超える場合には確定申告が必要となります。また、1~5以外でも副業としての収入がある場合には副収入による所得として扱われます。

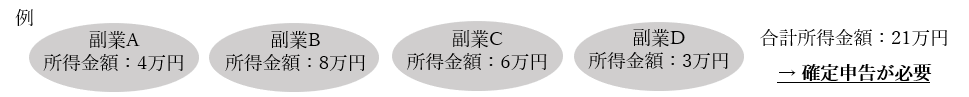

複数の副業を行っており一つ一つの所得金額が少額であった場合でも、副業の合計所得金額が20万円を超える場合には確定申告が必要です。

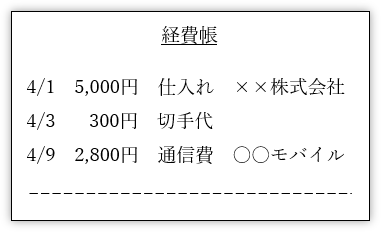

副業を行う場合には、確定申告をスムーズに行うためにも収入金額と収入を得るためにかかった経費を記録しておくようにしましょう。

記録には日付と金額、内容、取引相手などを記入しておきます。書式に決まりはないので、エクセルやノートなど自分がやりやすい方法でまとめておきましょう。また、商品の仕入れや副業に必要な機材などを購入した場合にはその購入した時の レシートや領収書を残しておく必要があります。

国税庁のホームページでは、副業に係る各雑所得の金額の計算表が公開されています。

副収入があり、確定申告の必要があるという方は参考にしてみると良いでしょう。

ここまで、確定申告が必要となる会社員の副業についてみてきましたが、今回の内容は所得税法上での場合になります。市区町村に納めている住民税については、金額にかかわらず所得がある場合には各市区町村に申告をする必要があります。

また、2カ所以上から給与を得ている場合や医療費控除の適用を受ける場合、ふるさと納税の申告などを行う場合には給与以外の所得が20万円以下であっても確定申告の必要がありますのでご注意ください。