住宅の購入やリフォームのために住宅ローンを借りたときに受けられる「住宅ローン控除」ですが、正式には「住宅借入金当特別控除」と言われています。ここでは、わかりやすく「住宅ローン控除」と呼んでいきます。住宅ローン控除はとても頻繁に制度が変更され、住宅の購入時期によって控除の期間や控除できる金額が変わってくるので注意が必要です。

今回は令和3年の住宅ローン控除税制を基準にポイントや注意点を見ていきたいと思います。

なお、今回の住宅ローン控除の詳細は令和3年10月時点の税制をもとにまとめています。

住宅ローン控除のポイント

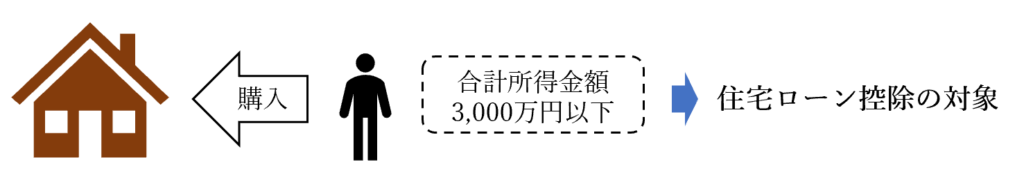

① 住宅の購入者(住宅ローンの名義人)の合計所得金額が3,000万円以下であること

住宅ローン控除の適用を受けようとする年の合計所得金額が3,000万円以下の人が住宅ローン控除の対象となります。

合計所得金額とは、事業所得・不動産所得・利子所得・配当所得等々「その年に稼いだ利益(所得金額)の合計」のことをいいます。

そのため、副業をしている会社員や事業をしながら賃貸不動産も所有しているなど複数の所得がある場合は注意が必要です。

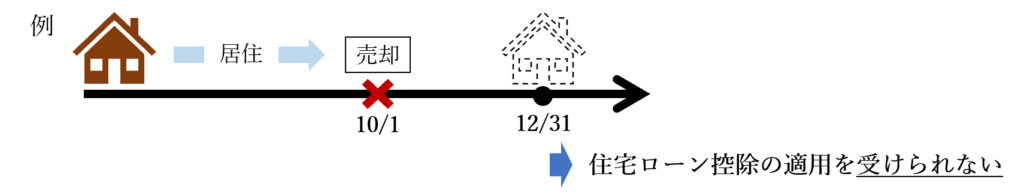

② 本年12月31日時点で居住していること

住宅ローン控除を受ける年の12月31日時点で住宅ローンを借りている住宅に居住している必要があります。年の途中で住宅を売却した場合は、その年は住宅ローン控除の適用を受けられません。

③ 住宅を取得した日から6カ月以内に居住していること

一般の住宅(新築、中古住宅の購入等)の場合、住宅を取得して6カ月以内に住宅ローンの対象となる家屋に居住している必要があります。

ただし、コロナの影響で住宅の取得日から6カ月以内に居住できなかった場合でも証明書の添付によって住宅ローン控除を受けられる可能性があるので、そのような場合には税務署に確認してみると良いでしょう。

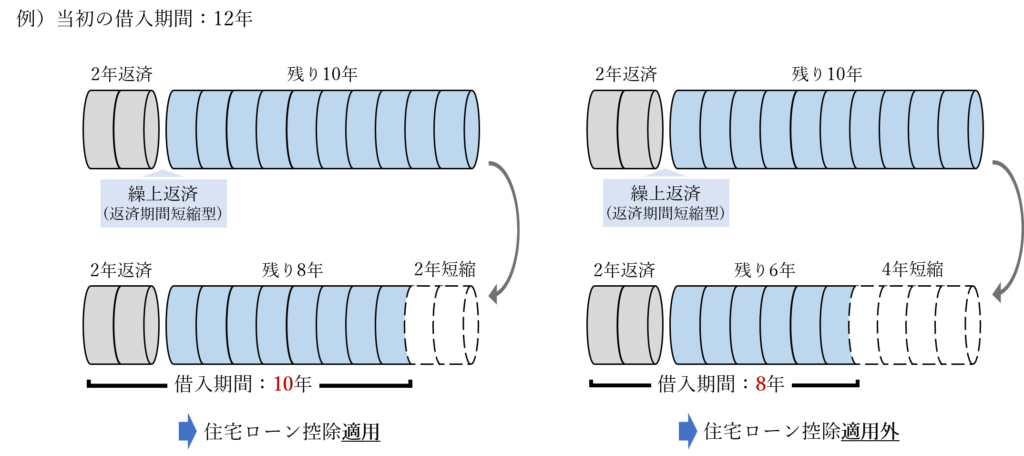

④ 住宅ローンの借入期間が10年以上であること

住宅ローンの借入期間が10年以上であることが必要です。

繰り上げ返済をして残りの返済期間が10年未満になっても、借入期間が当初の契約から10年以上であれば住宅ローン控除の適用を受けられます。

ただし、繰り上げ返済により借入期間が契約当初から10年未満になるときは住宅ローン控除の適用外となりますのでご注意ください。

⑤ 住宅ローン控除は納めた所得税が戻ってくるもしくは納めるべき住民税が減額される

確定申告で住宅ローンの申告をするとお金が戻ってくるというイメージがありますが、会社員の方は毎月の給与から所得税を納めていて、その納めた所得税の金額を上限としてお金が戻ってきます。会社員の方でも納めた所得税がなければ、戻ってくる税金はありませんので、確定申告で還付を受けられません。

(確定申告で所得税の還付を受けられなくても、住民税の控除は受けられるため、住民税を納めている人は、所得税の還付を受けられなくても確定申告をするようにしましょう)

また、住宅ローン控除の控除額を所得税で引ききれなかった場合には、翌年の住民税で控除が受けられ翌年納めるべき住民税が減額されます。

住宅ローン控除の控除額

住宅ローンの控除額は取得した住宅の種類や住宅を購入した時期によって異なってきます。

ここでは、平成26年4月1日以降に一般の住宅の取得等により住宅ローン控除を受ける場合の上限額をみていきます。(住宅ローン控除適用1年目~10年目の場合)

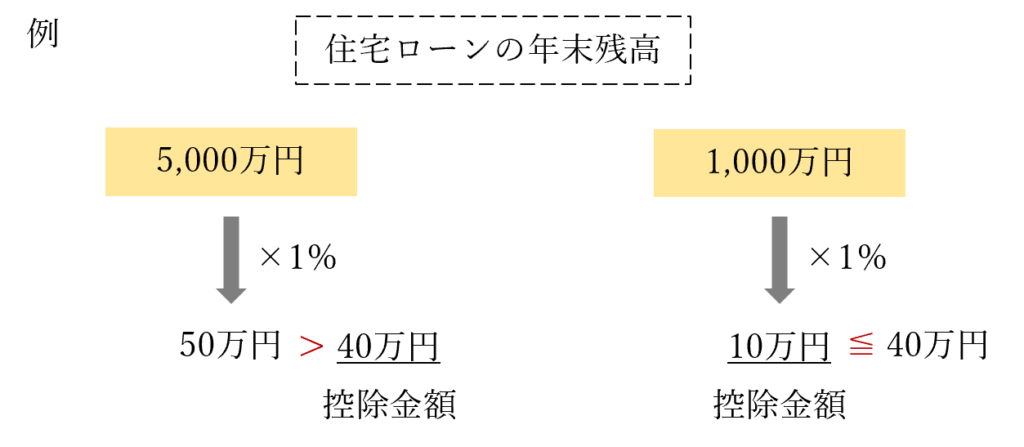

基本的に、「住宅ローンの年末残高×1%」もしくは、「上限額40万円」のどちらか小さい方の金額になります。

つまり、住宅ローンの年末残高が4,000万円超の場合は「40万円」、住宅ローンの年末残高が4,000万円以下の場合は「住宅ローンの年末残高×1%」が控除される金額となります。

住宅ローン控除ができる期間

消費税が10%で令和1年10月1日以降に居住を開始した場合は、13年間住宅ローン控除の適用を受けることができます。

(消費税が10%以外で令和1年9月30日以前に居住している住宅については控除期間が10年間となります。)

住宅ローン控除の申告方法と必要書類

住宅ローン控除を受ける初年度は自分で確定申告を行う必要があります。

会社員の場合、2年目以降は年末調整で住宅ローン控除の申告をすることができます。

① 住宅ローン控除初年度

(1)確定申告書(A・B)

確定申告書はAとBの2種類がありますが、給与所得のみの方(会社員)は

確定申告書A、個人事業主の方は確定申告書Bで申告を行います。

(2)住宅借入金特特別控除額の計算書(税務署や国税庁のHPから入手できます)

(3)住宅取得資金に係る借入金の年末残高等証明書(金融機関が発行)

(4)土地・建物の登記事項証明書(法務局で直接申請もしくはオンラインで申請できます)

(5)源泉徴収票(会社員の方)

(6)売買契約書・請負契約書 確定申告の期限は、控除を受ける年の翌年3月15日までとなります。

②住宅ローン控除2年目以降(会社で年末調整を行う場合)

住宅ローン控除を受ける本人が務めている会社へ書類を提出することにより住宅ローン控除を受けられます。

(1)年末調整のための住宅借入等特別控除証明書(税務署長が発行)

(2)住宅取得資金に係る借入金の年末残高等証明書(金融機関が発行)

住宅ローン控除は制度の仕組みが複雑で税制改正も頻繁に行われるため、難しく感じられるかもしれませんが、会社員の方は2年目以降の住宅ローン控除を年末調整で申告できます。(個人事業主の方は年末調整がないため、毎年確定申告で住宅ローン控除を申告します。)

また、住宅ローン控除は控除される金額が高額になる場合が多いです。 住宅ローン控除の適用を受ける場合は、必ず忘れずに申告するようにしましょう。