個人で事業を始めようと考えているけれど、提出する書類がわからないという方も多いのではないでしょうか? 今回は、個人で事業を始めるときに必要な届出について詳しくみていこうと思います。

個人で事業を始める場合に必要な届出(共通)

まず、事業を開始する場合、「開業届」と「事業開始等申請書」の提出が必要です。

税務署へ提出する「開業届」と各都道府県・市区町村へ提出する「事業開始等申請書」は、事業を開始する個人全員が提出する必要があります。

開業届

一般的に「開業届」と言われていますが、正式には「個人事業の開業・廃業等届出書」といいます。

開業届は「開業から1ヵ月以内」が提出期限となりますが、個人の事業の場合は、明確な開業日がわからない場合も多くあると思います。法律上も明確な開業日の定義はないため、個人の開業日についてはホームページを作成した日や実際に取引を始めた日、事業にとりかかり始めた日など自分で自由に決めることができます。

また、開業届に開業日を記載する欄がありますが、この開業日は過去の日付でも今後開業する予定で未来の日付を書いても問題ありません。

事業開始等申請書

税務署へ提出する開業届の他に、「事業開始等申請書」をそれぞれの都道府県税事務所および市区町村へ提出します。

都道府県税事務所および市区町村へ提出する事業開始届は、都道府県ごとに様式や提出期限が違っています。

例えば、東京都の場合は「事業開始等申告書」という名称で提出期限は事業開始の日から15日以内、神奈川県の場合は「個人事業開業・休業・廃業届出書」という名称で提出期限は事業を開始してから1月以内となっています。

都道府県税事務所へ事業開始届を提出する場合には、それぞれの都道府県のホームページなどで書式や提出期限などを確認するようにしましょう。

個人の場合は、基本的に税務署へ「開業届」、都道府県税事務所へ「事業開始等申請書」をそれぞれ提出すれば、開業に関する最低限の届出は完了です。

どちらの届出も作成・書式や書き方の説明などは国税庁や各都道府県税事務所のホームページに掲載されています。

また、どちらの届出も提出をしなかった場合の罰則はありませんが、税金の優遇制度が受けられなくなるなどのデメリットがあります。

開業届は明確な提出期限がなく、提出しなかった場合の罰則などもないことから、事業の売上が安定し、継続的に事業を続けていく見通しが立ってから届出を出しても問題ありません。

ただし、届出を提出していなくても、所得(事業の利益)がある場合は確定申告が必要な場合がありますのでご注意ください。

個人で事業を始める場合に必要な届出(必要な人のみ)

個人で事業を開始した場合、「開業届」と「事業開始等申請書」を提出すれば開業に必要な手続きは完了です。しかし、事業の利益が出ていて税金の優遇制度を活用したい場合や配偶者や親族に給与を支給している場合などそれぞれの事業の状況によっては開業届以外にも提出が必要な届出があります。

青色申告の承認申請書

青色申告の承認を受けたい場合に提出します。

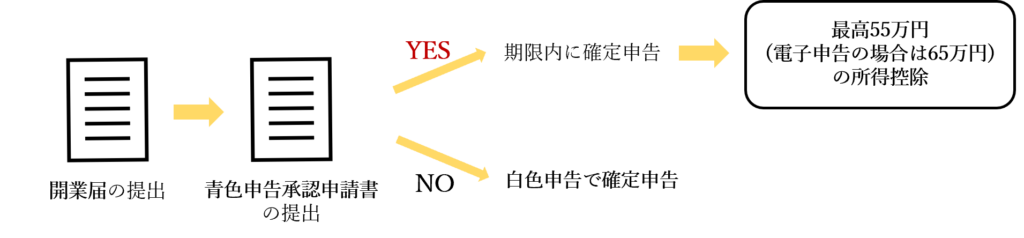

開業届を提出していても、青色申告承認申請書を提出していない場合は、白色申告で確定申告を行います。

この青色申告承認申請書を提出し、期限内に確定申告を行うことによって青色特別控除として最大55万円(電子申告の場合は65万円)の所得控除が受けられます。

この青色申告特別控除を受けるために、開業届と同時に青色申告承認申請書を提出する場合が多いです。

申請書は国税庁のホームページからダウンロードでき、提出期限は、青色申告の承認を受けようとする年の3月15日までですが、その年の1月16日以後に開業をした場合は、開業した日から2カ月以内に提出をします。

青色専従者給与に関する届出・変更届出書

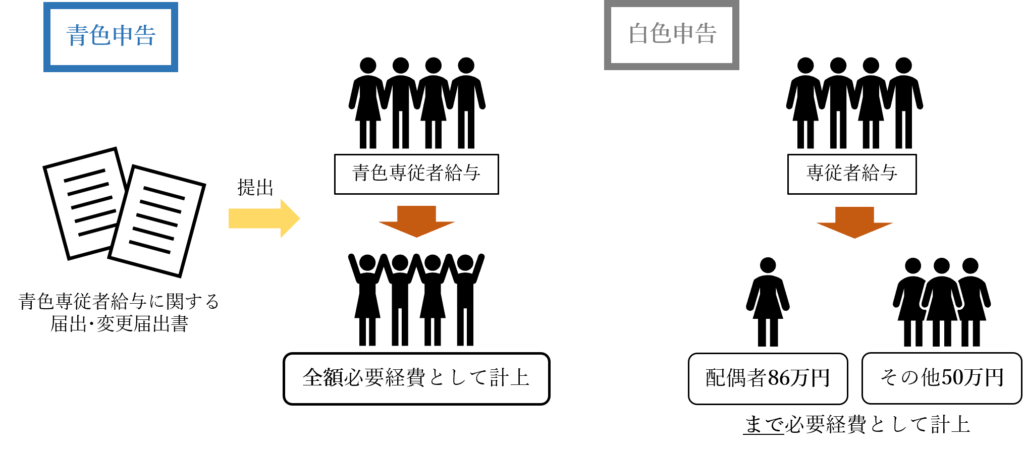

青色申告をしている事業者が配偶者や親族へ支払った給与を経費として計上したい場合に提出します。青色申告をしている事業者は、この届出を提出しないと配偶者や親族へ支払った給与を経費として計上することはできません。

白色申告の場合、専従者へ支払った給与は必要経費として計上できる金額に上限があり、配偶者は86万円、配偶者以外の専従者は50万円までを必要経費に計上できます。しかし、この青色専従者給与を提出することで、専従者へ支払った給与の全額を必要経費へ計上することができます。こちらも、青色特別控除と同様に大きな節税効果が期待できます。

青色専従者給与に関する届出は、基本的に一度提出してしまえば、その後は毎年提出する必要はありませんが、届出に記載した給与の金額以上を専従者給与として支給した場合や新しく専従者給与を支払う人が増えた場合などは、再度提出が必要となります。

提出期限は、青色申告承認申請書の期限と同じく専従者給与を経費として計上しようとする年の3月15日までです。しかし、その年の1月16日以後に開業した場合や年の途中から専従者として給与を支給した場合には、開業した日・専従者を雇い始めた日から2カ月以内が提出期限となります。

源泉所得税の納期の特例の承認に関する申請書

給与や退職手当の支給時に徴収した(給与から天引きした)源泉所得税、税理士等へ報酬を支払うときに徴収した源泉所得税の納付期限を変更する届出です。

原則として、源泉所得税は徴収した月の翌月10日までが納付の期限となりますが、毎月源泉所得税の計算と納付を行うのは大変です。そこで、従業員の人数が常時10人未満である場合は源泉所得税の納期の特例制度が認められています。

この届出を提出することにより源泉所得税の納付が半年に1回でよくなります。

(申請書の提出によって1月~6月分は7月10日まで、7月~12月分は翌年1月20日までが源泉所得税の納付期限となります。)

源泉所得税の納期の特例の届出を提出することによって、給与や税理士等への報酬を支払った時の事務作業の負担を軽減することができます。

こちらの申請書も国税庁のホームページから書式をダウンロードでき、提出期限などはありません。(原則提出した日の翌月に支払う給与等から適用されます。)

給与や税理士への報酬の支払いがある場合は、他の申請書と同様に開業届と一緒に提出する場合が多いです。

これらの届出は、開業するときに必ず提出が必要な書類ではありません。しかし、実際は開業するときに開業届と一緒に提出する場合が多いです。

これらの届出を提出しない場合の罰則などはありませんが、届出を提出していない場合は青色申告特別控除が受けられなかったり、専従者給与が必要経費に算入できなかったりと税金の優遇制度が受けられなくなってしまいます。

それぞれ必要な届出を忘れずに提出し、事業の状況に応じてより効果的な節税対策をしていきましょう。(また、業種によって必要な届出が変わってきますのでご注意ください。)

今回は、個人で事業を開業するときに必要な届出ついてみていきました。

個人の場合は、開業届と事業開始等申請書を提出し、その他の届出についてはそれぞれの事業の状況によって必要に応じて提出することになります。

開業時から届出の提出をしっかりと行うことで、事業所得の大きな節税効果が期待できます。

個人で事業を始めようとしている方、自分の事業の売上や収益がある程度安定してきたから本格的に事業を営んでいきたい方はぜひ開業前に税務署や会計事務所などに相談してみてはいかがでしょうか。 (今回の記事は2021年11月時点の情報をもとに作成をしております。)