「創業融資の審査は難しすぎる~創業融資の審査ポイント(5)~」でも述べましたが、創業融資の審査は「創業する事業の業務経験」と「自己資金」が非常に重視されます。

今回はそのうち自己資金について説明します。

なんで自己資金が必要なの?

自己資金の要件についてはかなり緩和された印象がありますが、従前は投資額1/3が必要だったところ、急に1/10でいいのかというと、なかなか難しいところではあります。 そもそも何故、金融機関が「自己資金」を重視するのかというと、それは創業した後の事業の財務基盤の強さをみるためという部分もあるのですが、むしろ創業者の創業に対する準備や覚悟をみているという点が強いです。つまりは、自分の事業にどれだけの資金の準備をして、どれだけ使うのか、ということです。お金は全てではないのは当然ですが、お金をしっかりと用意するのが大変だからこそ、自己資金の有無は説得力をもつわけです。

とはいえ、なかなかお金を貯めるのが難しいというのも事実です。特に、創業を考えるような方々は、手に職をつけるような技術職や専門職にお勤めの場合が多いのですが、そこでの就業環境は修行して手に職をつけながら生活していくという側面が多々あり、そこで資金を蓄えられるか、というとなかなか難しいのが現実ではないでしょうか。

自己資金が足りない場合の対策

上記のような理由があり、金融機関のなかでの自己資金とは「創業者が自分で働いて、毎月貯蓄を積み上げてきた金額」を基本的な定義としています。ですので、自己資金の蓄え方も重要になります。金融機関は審査において、通帳の原本を確認しながら、自己資金の成り立ちを確認していきますので、いきなり現金をもってきて「これが自己資金です。」というのは「見せ金」を疑われ、自己資金としては認められづらいです。

そこで自己資金が足りない場合の対策をいくつかお伝えします。

親族からの贈与

近年、日本政策金融公庫では身内からの贈与も自己資金として認めてくれるようになってきています。金融機関の担当者は自己資金を通帳で確認するので、一時的にお金が増えるのは「見せ金」を疑われます。そのお金をしっかりと預金口座にいれ、贈与契約書などを交わして、お金の出所を明らかにし、間違いなく創業事業につかえるものなのだと証明する必要があります。

みなし自己資金の活用

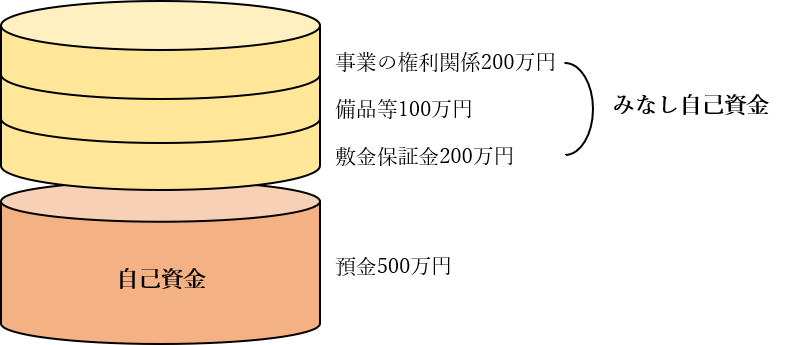

本来、自己資金とは手持ちの預貯金などを指しますが、創業などにあたりすでに経費の一部を支払ってしまっている場合はよくあるかと思われます。よくあるケースとしては、不動産の賃貸のための敷金保証金や、内装費、機械設備などの購入金額、事業に欠かせないような権利の取得費用などです。

例えば、手持ちの預金が500万円で、すでに事務所などの賃貸のために敷金保証金を200万円、複合機や事務所でつかうオフィス用品に100万円ほど、その他事業に必要な権利関係のために200万円ほど支出していた場合には、手持ちの自己資金500万円に加えて、これまでに支払った合計金額500万円(200万円+100万円+200万円)がみなし自己資金として認められます。

もちろん口頭だけで説明してもなかなか信用はえられないでしょうから、創業に必要な経費の領収書や請求書類は必ず保管しておきましょう。

現物出資

手持ちの預貯金などがない場合には、自分のもっている資産を会社に資本金として差し入れることができます。これを現物出資と言います。

創業者の持っている車両や個人事業者時代の商品などがよくあるパターンです。

ただし、主に以下のような注意点もあります。

①現物出資できるものは何でもよいわけではなく、貸借対照表にのせられるものでなくてはならない。創業者やその他の個人の役務の提供は認められない。

②出資額が500万円を超える場合には、弁護士、税理士、会計士などの鑑定が必要になる。

③出資は出資者から会社への譲渡として扱われるので、場合によっては出資者に所得税がかかる。

現物出資額が500万円以下であれば、手続きもそれほど煩雑ではないので、自己資金に不安がある方におすすめです。

制度融資の利用

上記の方法を検討しても自己資金が厳しいという方は、制度融資のご利用を考えるべきでしょう。制度融資は1000万円の融資までは自己資金の要件を定めていません。

ただし、要件では自己資金がなくとも申込可能ですが、現実的には思ったような融資の条件を認めてもらうにはなかなか厳しいということを留意してください。

まとめ

「自己資金」は緩和されたといっても金融機関にとって極めて重要な判断材料です。しかしながら、「事業の業務経験」やビジネスそのものの収益力の高さなどの魅力をつたえることができれば予定通りの融資条件を引き出すことも十分可能です。

あるいは少し自己資金に不安がある場合には、融資の申込みを一度保留して、少しの間待つことができるのであれば、自己資金の蓄積に備えるというのも現実的な手段ではあります。