会社の業績がよいと様々な節税を思案する機会が多いと思います。

そんな中で「オペレーティングリースで節税」という文言を見た方もいらっしゃるのではないでしょうか。代表的なものでは航空機などがあると思います。

今回は法人のオペレーティングリースを用いた節税について概説しつつ、その中でも匿名組合を通じたオペレーティング・リース取引について、節税のためにこの取引を行う出資者側の税務的な取り扱いについて照会します。

そもそもオペレーティングリースとは

リース取引とは、自らの事業のため必要な設備や備品を購入するのではなく、リースという方法によって調達するというケースとなります。

ではリースとは何なのか

リースは会計的に分類すると、「ファイナンス・リース」と「オペレーティング・リース」の2種類に分類されます。

ファイナンスリースとは

ファイナンスリースは、

リース期間の途中で解約できないこと

借手がリース物件の使用に伴う経済的利益を享受し、その資産の所有に係る費用やリスクを実質的に負担すること(実質的な所有)などを要件としており、実質的には売買取引に準じたものとして扱われ、会計税務的には購入した資産を資産計上し、それに対する負債を債務として計上します。

車両の購入時のリースなどがよくこれに該当していました。

また使う人が明らかに限定されているような特殊仕様の設備などもこれに該当することが多いです。

オペレーティングリースとは

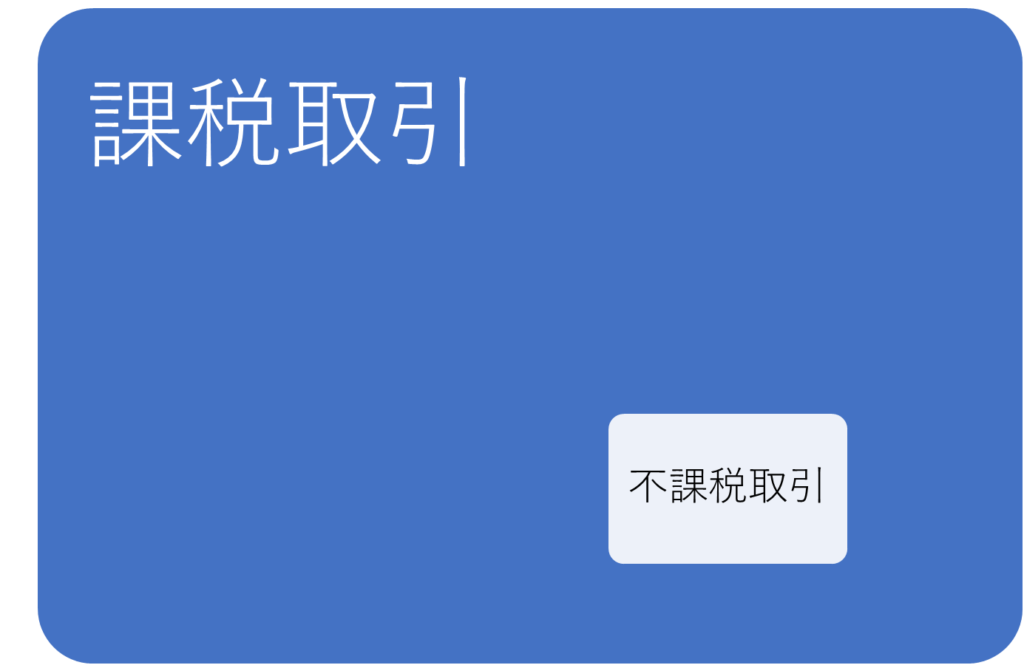

それに対して、オペレーティングリースというのはファイナンスリースに該当しないものをいいます。

具体的には、借手が中途解約が可能であり(実質的には違約金などがあり、解約しづらいなどはあるようですが)

貸手が資産所有による経済的利益や費用やリスク(価値の下落など)を負担します

要するにあくまでも賃貸取引となります。

一般的にファイナンスリースは、売買取引に準じた取引になりますので、貸手は契約期間で対象資産の取得価格や諸々の付随費用などを回収するようにリース料を設定し、契約期間後には無償又はかなり割安な価格で対象資産を借手に譲渡します。

これに対して、オペレーティングリースは、あくまでも賃貸取引に準じたものなので、貸手は契約期間後の残価などを計算してリース料を設定して借手に貸し出すので、

契約期間後には貸手は再リースや他に貸し出したりして、その資産を活用します。(一定期間経過後に借手に対して割安購入の権利を付したりはします)

そのためファイナンスリースとして比較してリース料は安くなる傾向にあります。

では、なぜオペレーティングリースが節税になるのかというと、ファンナンスリースがあくまでも売買取引準じて、リース対象となる資産を相手方側に引き渡した時点で収益と原価を認識するため、基本的には利益が発生するものであるのに対して、オペレーティングリースは貸手は借手に貸し付けるためのリースの対象となる資産を保有し、それが減価償却により費用化するためです。

その償却方法について定率法などを選択すると、その金額やその資産の法定耐用年数によっては大きな法人税法上の損金を算入することが可能となるのに対して、賃借料設定によっては、オペレーティングリースを開始した初期については法人の課税所得を圧縮することができるためです。

例(例えば、500万円 法定耐用年数5年の資産を毎年70万円でオペレーティングリースで貸し出した時)

| 1年目 | 2年目 | 3年目 | |

| 受取賃借料(収益) | 70 | 70 | 70 |

| 減価償却費(定率法採用) | 100 | 80 | 64 |

| 利益 | △30 | △10 | 6 |

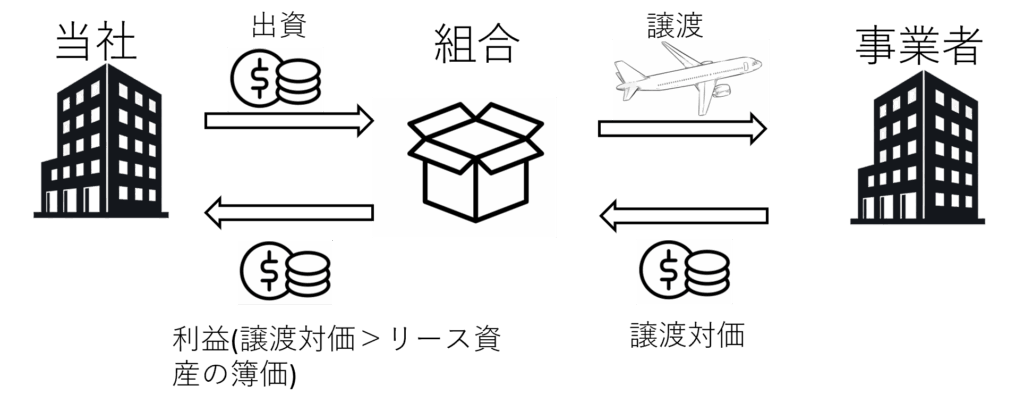

さて、とはいえ、航空機などの高額資産を単独で購入することができる法人というのは資金繰りや許容できるリスクの観点から一般的とは言えません。

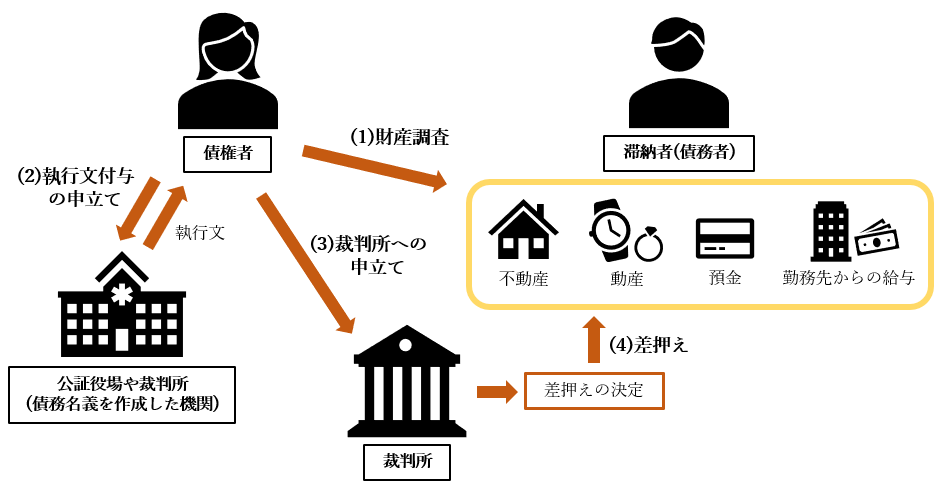

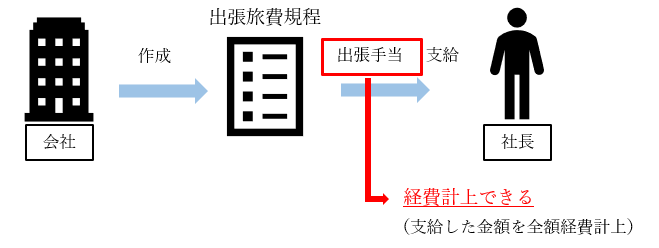

そこでその負担の分散のために、組合が複数の会社や人から資金を募り、組合を通してリース対象資産を購入し、借手にオペレーションリースするという方法がとられることが一般的となっています。

この取引行うことで貸手によるオペレーションリースの節税効果を享受しつつ、リスク負担が分散されるという仕組みです。

今回は匿名組合に限定してお話をすすめます。

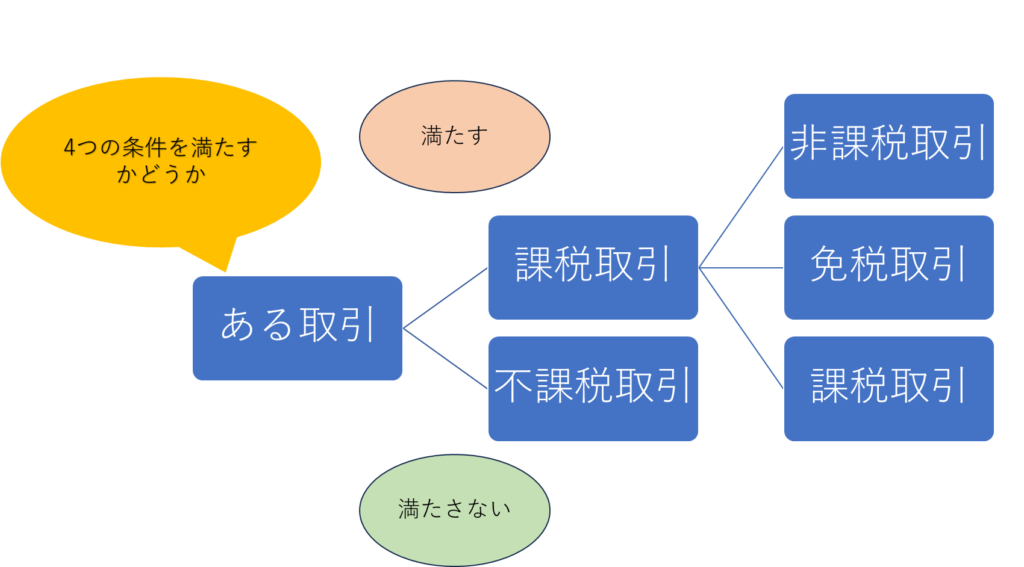

それではやっと本題となりますが、この節税を狙い出資者として、匿名組合を通じたオペレーティングリース取引を行うと、法人税がどのように計算さていくのかを説明します。以下、用語の説明が多くなりますが、図表と解説を中心に

確認していただければ概要を理解していただけると思います。

組合の法人税法上の取り扱いについて

ご説明してきたとおり、匿名組合を通じたオペレーティングリース取引でございますので、組合についての法人税法上の取扱いをまずはご説明いたします。

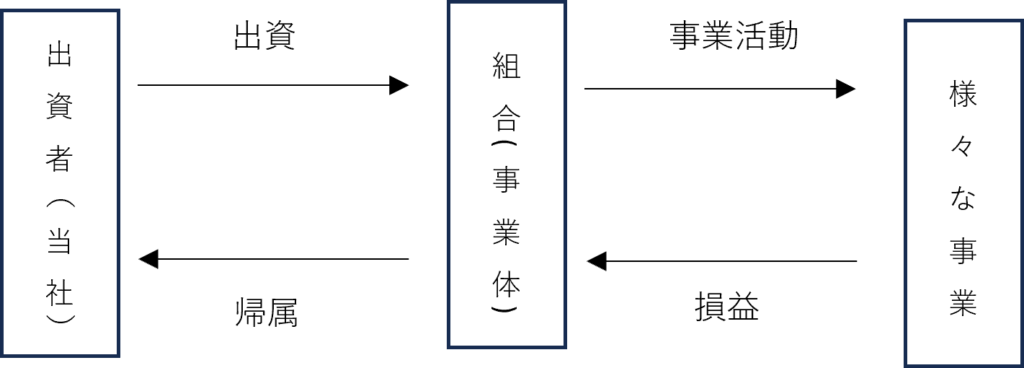

組合というのは出資者との契約関係に基づき出資を受け事業を行うものであり、

ヒト・モノ・カネなどの集合体であり法人格を有しない、したがって、法人税法上は納税義務がないことから生じた損益は組合に帰属せず、出資者に帰属することとされています。

用語の意義について

匿名組合を通じたオペレーティングリース取引については用語の意義をおさえておくとよりわかりやすいと思います。

以下に、必要な用語について説明をしましたので、その下に続く具体例を読むときに確認しながら読み進めていただければ

より正確な理解が可能です。

(1)匿名組合

組合員は有限責任であり、多数の個人投資家の資金を調達する組合

※営業者は無限責任を負う。営業者とは上記の図「組合の出資と損益の流れ」の中で、組合に位置するもの。出資者から出資をつのり、事業を運営し、損益を分配する役割を担う。今回の記事では営業者の取扱いについては割愛しています。

(2)特定組合員

組合事業に係る意思決定に関与しないなど実質的な関与度合いの低い組合員をいう。

(3)債務を弁済する責任の限度が実質的に組合財産の価額とされていること等

出資者である法人が、出資した組合財産の価額を超えて債務の弁済をすることを要せず、法人の債務の弁済額について限度がある場合(組合事業に係る債務に対する責任が有限である)

をいう。

(4)組合損失額

組合事業から生じた損失の額のうち出資者である法人に帰属する損失の額をいう。

(5)調整出資金額

組合事業に係る税務上の簿価純資産額に相当する金額をいう。

(6)組合損失超過額

組合損失額が調整出資金額を超える部分の金額をいう。

(7)組合損失超過合計額

組合損失超過合計額とは、法人のその事業年度の直前の事業年度以前の各事業年度における組合損失超過額で、各組合ごとに合計した金額をいう。

したがって、当該組合損失超過合計額とは、当期前に損金不算入(法人税法上経費とならない)とされた組合損失額で未だ損金算入(法人税法上経費となる)されていないものの合計額ということになる。

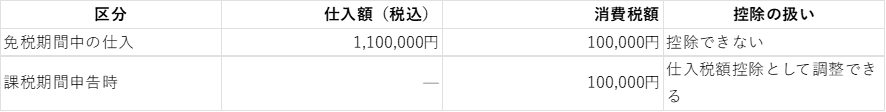

損金算入の制限とその後の損金算入

「組合の法人税法上の取り扱いについて」の欄で説明したとおり、組合から生じた損益は出資者に帰属します。

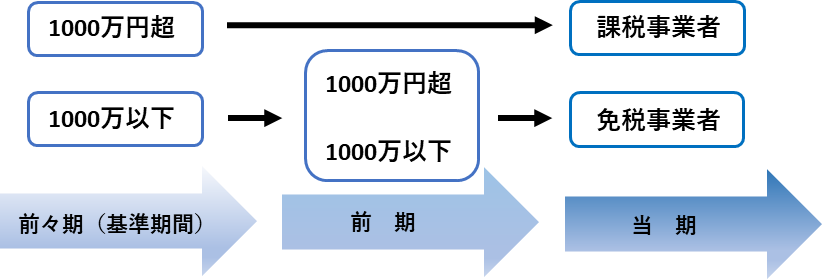

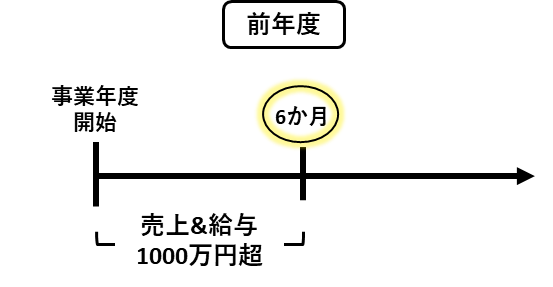

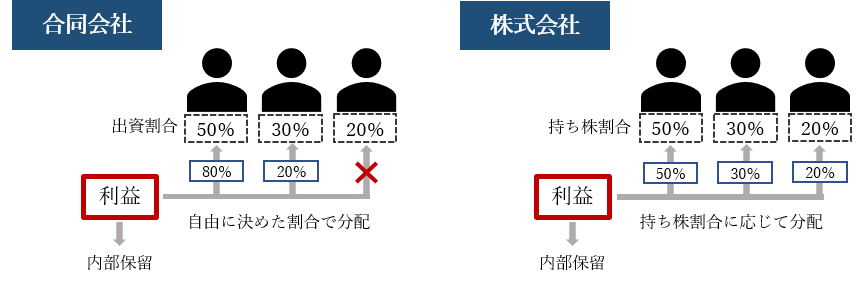

出資比率に応じて各出資者に損益が分配されることとなるのですが、多額な組合損失を計上して過度な課税の繰り延べを図ることを防止するため一定の制限が設けられています。

※多額の損失が発生する理由としては、出資者からの出資金だけはリース対象資産の購入代金が不足する場合に、リース会社などが運営する匿名組合が借入を行って資産を購入するためです。

それではその一定の制限について具体例でみていきましょう。

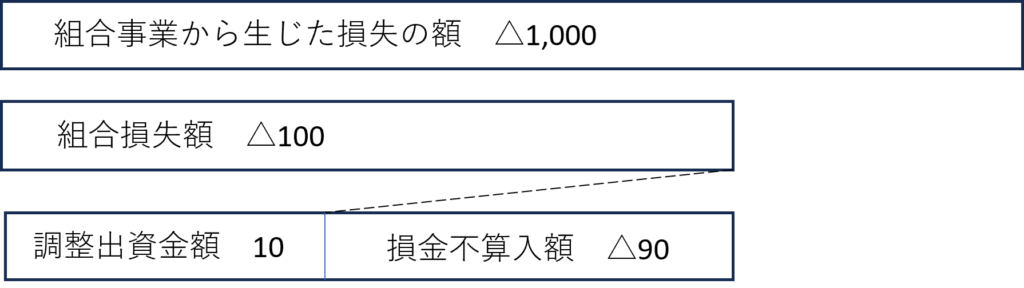

具体的①損金不算入時

第1期(X1年12月期 損失発生事業年度) 単位:万円

〇損金不算入

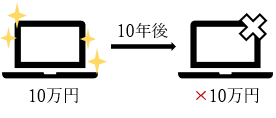

ここでは、当社が出資した金額である10万円に対して組合全体での損失額1,000万円のうち、当社に帰属する金額(=組合損失額)が100万円という状況において、100万円全額を損金(法人税法上の費用)にすることが出来るのかどうかというのが論点となります。全額を損金することができれば速攻性のある節税効果を期待できるのですが、措置法などにより概ね以下のように示されています。

法人が特定組合員に該当する場合で、かつ、その組合契約に係る組合事業につきその債務を弁済する責任の限度が実質的に組合財産の価額とされている場合等には、その事業年度の組合損失超過額はその法人の各事業年度の損金の額に算入しない。なお、ここでいう組合損失超過額とは、組合損失額が調整出資金額を超える部分の金額をいう。

結論としては、図のとおりですが出資した金額である10万円までしか損金にはなりません。

この制度の趣旨はこのような組合への出資により生じた組合損失額(上記のケースだと100万円)を本来の事業と通算することにより租税回避行為が可能であったため、一定の要件を満たす場合には出資した金額(上記のケースだと10万円)までという制限を加える特例が創設されました。

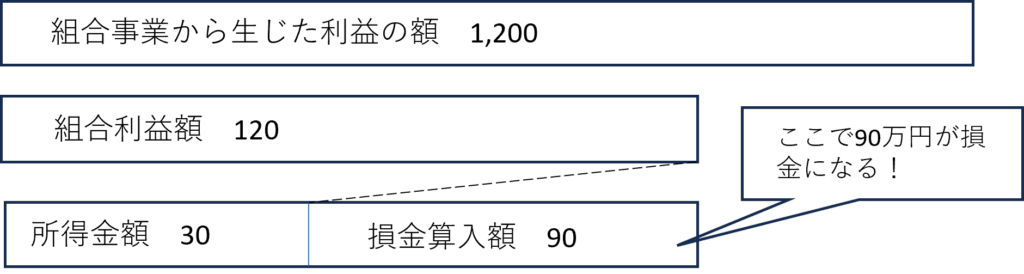

具体例②損金算入時

第二期(X2年12月期 利益発生事業年度) 単位:万円

〇損金算入

今回のケースはその後において利益がでた場合ですが、当社に帰属する120万円の利益について前期に損金にならなかった90万円(100万円-10万円=90万円)はここで損金となり組合事業について利益となる120万円から90万円が引かれた30万円が当社の益金(法人税法上の収益)の額に算入され課税の対象となります。こちら条文は概ね以下のようになります。

確定申告書等を提出する法人(当社)が、各事業年度において組合損失超過合計額を有する場合には、その法人の組合事業による利益の額として一定の金額に達するまでの金額は、その事業年度の損金の額に算入する。

要するに利益がでたら、出資金を越えた損失については利益に応じて損金算入を認めるということになります。

新リース会計基準の導入について

リースに関する会計処理について、2027年4月から新リース会計基準の適用が予定されています。

これにより、借手側はファイナンス・リースやオペレーティング・リースの区分にかかわらず、原則としてすべてのリース取引について、リース契約時に使用権資産とリース負債として資産負債を両建てするオンバランス化が求められてることとなりました。会計上では、使用権資産を減価償却の手続きを通して費用化することになるため、オペレーティングリースについては支払った金額の全てをリース料もしくは賃借料などの名目で費用にすることができなくなりました。

ただし、税務上では相変わらずオペレーティングリースについては賃貸借処理として、支払った額について損金算入が認められているため、税務調整は必要になるかもしれないのですが、法人税法上の課税標準となる所得へ与える影響は多くはないと考えます。

ただし、賃貸料に含まれる利息を区分した場合などの影響額について考慮する必要などもあると思うので、しっかりとした試算が必要になりますので、事前に税理士にご相談するように御願いします。

おわりに

組合に対する出資について、原則としてはその出資法人に対して帰属する利益や損失はその対応する計算期間の末日の属する事業年度の益金または損金の額に算入しますが、一定の要件を満たした場合には今回のケースのように損失について損金算入に制限が入ります。

オペレーティングリースは節税に有用と考えますが、すぐに出資した額以上の損金を算入して、法人税を圧縮するということはできません。

また節税のほかにも、匿名組合を通じたオペレーティング取引については、出資金について元本保証などはしません。

そのためリース先の破綻(リース料の未回収リスク)、リース対象資産の価値下落リスク(売却時の価格が下落して元本を回収できない)、為替変動リスク(リース資産を外貨建取引で購入した場合)、またそもそも出資する法人の営業成績が安定しない場合には資金繰りが厳しくなる(匿名組合は中途解約が難しい場合があります)など注意すべきことが沢山あります。

しっかりと契約内容と会社の財務状況を把握した上でのご検討を御願いします。

要件などについては細かい判断を要するため、疑問な点などがあれば税理士などの専門家にお尋ねください