以前、住宅ローン控除について解説しましたが、今回は住宅ローン控除と個人事業主の事業用の経費との関係を見ていきたいと思います。

住宅ローン控除による減税制度とは?

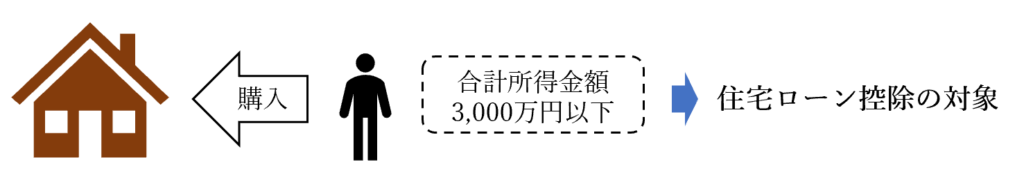

住宅ローンを借り入れると、住宅ローン控除を受けることができます。

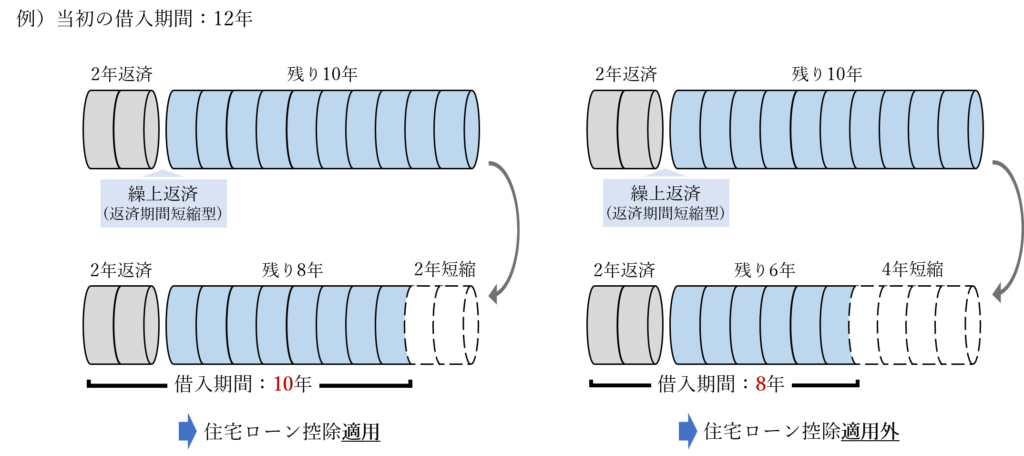

住宅の取得時期や住宅の種類によって期間や上限などは変わってきますが、今回は一般的な住宅の取得で住宅ローン控除の適用期間が10年以内の場合で考えていきます。

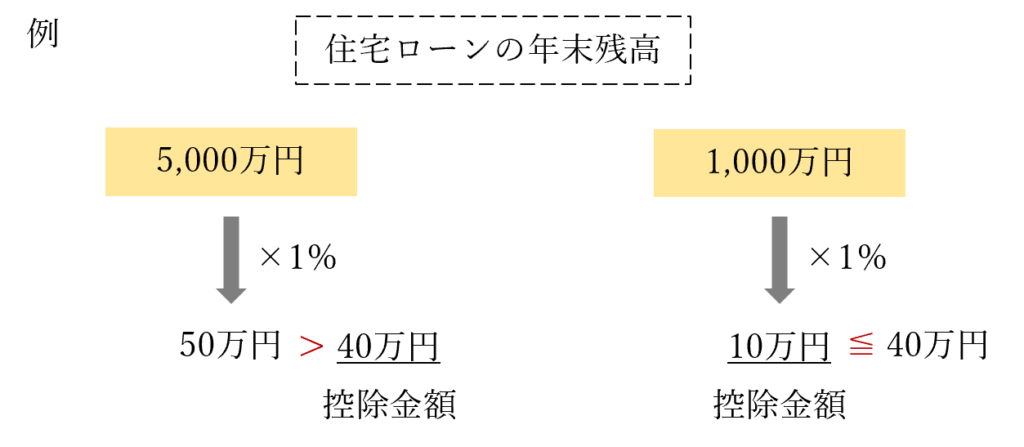

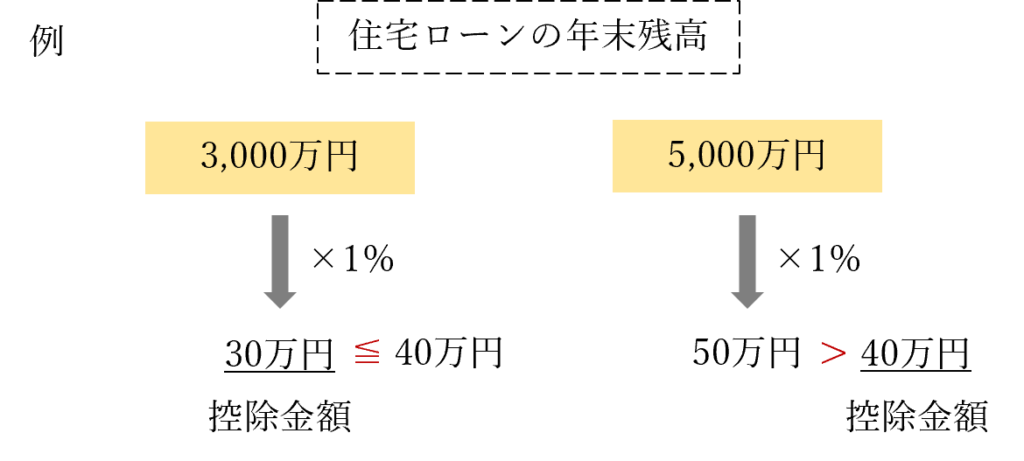

住宅ローン控除は、住宅ローン控除の適用を受ける年の住宅ローンの年末残高×1%(上限40万円)の減税を受けられる制度です。

住宅ローンの年末残高が3,000万円の場合は、3,000万円×1%=30万円の減税を受けられます。

基礎控除や配偶者控除、生命保険料控除などは所得控除といわれ、所得金額から控除額を引いて、それぞれの所得税率で所得税を計算しますが、住宅ローン控除は、それぞれの所得税率で計算した所得税から控除額を引くことができます。

そのため、住宅ローン控除の減税の効果は、配偶者控除や保険料控除などの所得控除よりも大きいものになります。

住宅ローン控除で減税されるのは所得税と住民税

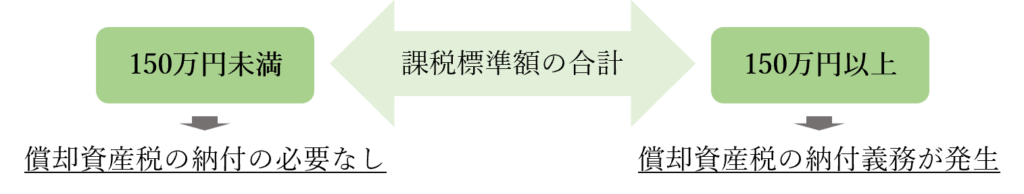

個人事業主は毎年、確定申告で住宅ローン控除の申告をします。確定申告により、その年の納めるべき所得税を計算し、納めるべき所得税が住宅ローンの控除額より少ない場合は住宅ローンの控除の余りの金額が翌年の住民税から減額(上限13万6,500円)されます。

(納めるべき所得税が住宅ローンの控除額より多い場合は、住宅ローン控除額が所得税から減額されるため住民税の減額はありません)

なお、所得税と住民税を引いても余る住宅ローン控除額の部分は消滅します。 消費税や事業税など他の税金の減額や控除の余りの部分を翌年に繰り越したりはできません

住宅ローン控除と住宅の家事按分について

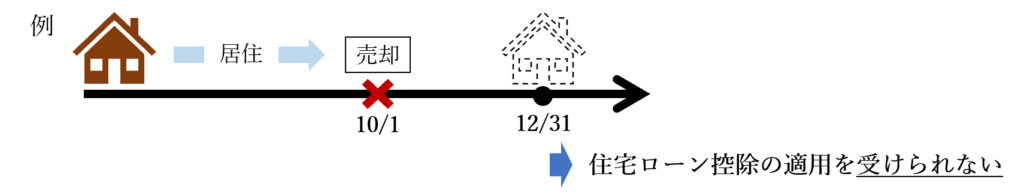

個人事業主の方は住宅の一部を事業で使っていて、住宅ローンの返済額のうち一定割合を経費として計上している場合も多いと思います。 住宅ローン控除は居住用と事業用の割合によって受けられる控除の金額が変わってきます。

居住割合が90%以上の場合

住宅の90%以上が居住用(事業用10%以下)の場合は、住宅ローン控除を全額受けることができます。

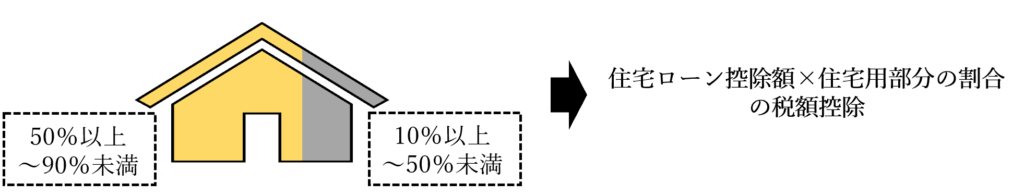

居住割合が50%以上~90%未満の場合

住宅の50%以上~90%未満が居住用(事業用が10%以上~50%未満)の場合は、「住宅ローン控除額×住宅用部分の割合」で計算した金額が住宅ローン控除額になります。

住宅ローンの控除額が30万円で住宅を事業用40%・居住用60%で使用している場合には、「30万円×60%(居住用割合)=18万円」の税額控除が受けられます。

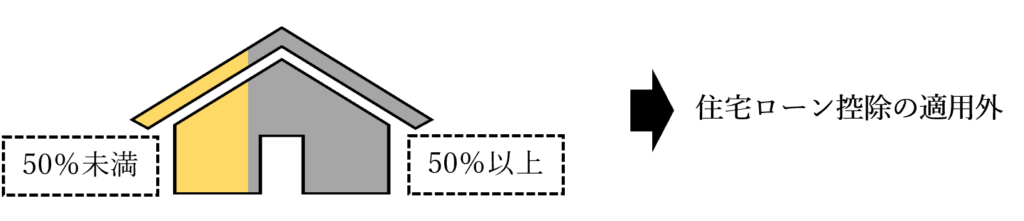

居住割合が50%未満の場合

住宅ローン控除とは、あくまでも「居住用家屋」を取得したときの借入金に認められている優遇制度になります。そのため、住宅の50%未満が居住用(事業用が50%以上)の場合は住宅ローン控除の適用外となります。

個人事業主の方が住宅ローン控除の適用を受けるにあたって、居住用と事業用をどのくらいの割合にしたらもっとも有利かは、状況(住宅ローンの借入額や事業の所得金額等)によって変わってきますのでご注意ください。

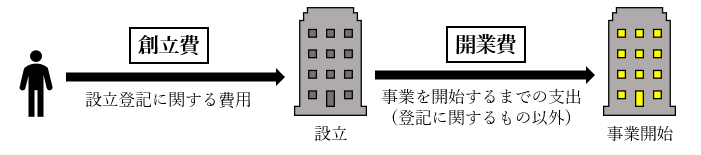

住宅ローン控除と繰延資産(創立費・開業費)

住宅ローン控除は、原則として住宅ローンの年末残高の1%が税額控除されるため、所得税や住民税の節税に大いに役立ちます。

しかし、所得税や住民税以外の税金を控除することはできず、また、住宅ローン控除の控除額が所得税や住民税と相殺しても余ってしまった場合は、その余った控除額分は翌年に繰り越すことがでず消滅してしまいます。

そのため、住宅ローン控除の適用を受ける場合は、個人事業主の方はできるだけ住宅ローン控除の控除額いっぱいまで税額の控除を受けられるように、事業の利益(所得)をある程度残しておいた方より住宅ローン控除を有効に活用できるでしょう。

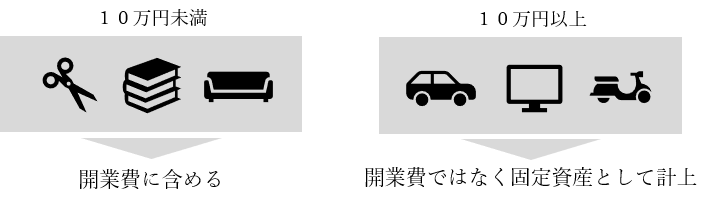

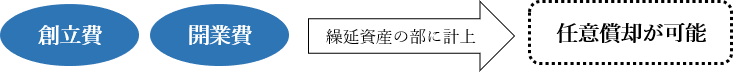

そこで、ポイントとなってくるのが繰延資産である開業費です。

住宅ローン控除の適用を受けていて、これから個人事業主として開業しようという場合には、税務上、期限の定めがなく繰り延べが認められている開業費をしっかりと開業時に計上するようにしましょう。

そして、住宅ローン控除の適用期間は、住宅ローン控除で所得税や住民税の減額をして、住宅ローン控除の適用期間がすぎて事業の利益が出てくるようになったら繰延資産に計上している開業費を経費として計上して利益(所得)を減らしていくことによってより効果的に節税をすることができます。

住宅ローン控除と固定資産の償却

住宅ローン控除で所得税や住民税の減額を受けられるから、今年の事業の利益をできるだけ多く出しておきたいという場合の固定資産の償却についても考えてみます。

個人事業主(青色申告者)を含む中小企業は、「少額減価償却資産の特例」が認められています。

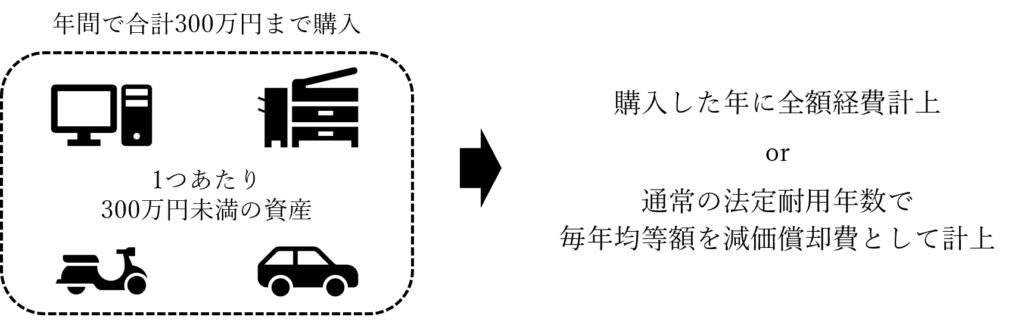

少額減価償却資産の特例とは、簡単にいうと年間で合計300万円まで、1つあたり30万円未満の資産(パソコンや自動車など)を購入した場合に、その資産を購入した年に全額経費として計上するかもしくは通常の法定耐用年数で毎年均等額を減価償却費として計上していくか選べる制度のことです。

中小企業の場合は、少額減価償却資産の特例を使って30万円未満の資産は購入した年に全額経費として計上してしまうことも多いです。

しかし、住宅ローン控除の控除額の上限まで使いたいなどの理由で、できるだけ今年の利益(所得)を残しておきたい場合には、30万円未満の資産を法定耐用年数に基づいて分割して経費として計上していくこともできます。

今回は、個人事業主の住宅ローン控除の事業割合に応じた控除額や住宅ローン控除と繰延資産との関係、住宅ローン控除と固定資産の償却との関係などを見ていきました。

住宅ローン控除税制は、とても頻繁に改正があり制度自体も非常に複雑になっています。また、事業の開業時の費用の計上についても色々と難しい部分があるかもしれません。

しかし、住宅ローン控除制度や開業費などの繰延資産を上手に活用すればより大きな節税効果が期待できます。

住宅ローン控除が難しい、住宅ローン控除を受けていてこれから事業を開業しようと思っているけれど会計はよくわからないといった場合には税務署や会計事務所などに相談してみるとよいでしょう。

税金の優遇制度や所得控除、税法や会計の特例などを有効に活用して、より効率的に節税をしていきましょう。

(今回の記事は2021年10月時点の情報を基に作成しております。)