個人事業主や法人が免税事業者から課税事業者になると、消費税の扱いが大きく変わります。

この時期は、税金の取り扱いで損失や誤りが発生しやすいタイミングでもあります。

「いつから課税事業者になるのか?」「インボイス制度は?」「何に気を付ければよいのか?」など、多くのお客様からご相談をいただきます。

ここでは、できるだけ分かりやすく重要なポイントを整理しました。

以下の文章は2025年10月現在の税法に基づくものとなります。

1. 課税事業者になるタイミング

消費税の免税事業者から課税事業者になるケースには、代表的に次の3つのパターンがあります。

(1) 基準期間の課税売上高が1,000万円以上となった場合

基準期間とは、法人の場合は「2期前の事業年度」、個人の場合は「2年前」です。

ただし、法人が事業年度を変更している場合には対象期間が変わることがあります。

(2) 特定期間の判定による場合

概ね、法人の前事業年度または個人の前年の開始の日から6か月間における

課税売上高(消費税の対象となる売上)が1,000万円を超え、かつ給与等支払額が1,000万円を超える場合には消費税の課税事業者となります。

(3) インボイス制度対応のため任意で選択する場合

適格請求書等発行事業者(インボイス発行事業者)として登録するためには、課税事業者であることが必要です。

免税事業者のままだと取引先が仕入税額控除を受けられず、実質的に消費税負担が生じることになるため、任意で課税事業者に移行するケースも多く見られます。

2. 課税事業者になると消費税を納付しなければならない

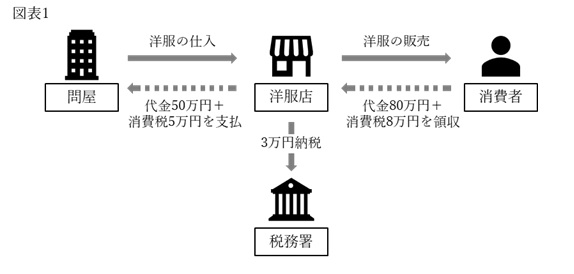

課税事業者になると、売上にかかる消費税額(預かった消費税)から、仕入・経費の支払いに含まれる消費税額(支払った消費税)を控除して納付する必要があります。以下の図で簡単に説明します。

| 税抜金額 | 消費税 | 合計(税込金額) | |

| 売上 | 100,000 | 10,000 | 110,000 |

| 仕入・経費 | 50,000 | 5,000 | 55,000 |

| 差引 | 50,000 | 5,000 | |

| ↑利益となる金額 | ↑納付する消費税 |

3. 価格設定の見直し

免税事業者から課税事業者に移行すると、次のような問題がよく起こります。

●価格据え置きによる利益減少リスク

●消費税納付時期に資金が不足するリスク

これまで免税事業者だった場合、収入金額から支出金額を差し引いて利益を判断してきたかもしれませんが、課税事業者になると収入・支出ともに消費税(10%)を考慮した採算計算が必要です。

消費税の計算上、売上の消費税から仕入や経費の消費を控除して、納付額を算出しますが、

仕入や経費のうちには消費税の控除の対象とならず、比較的金額が大きいものが存在します。(お給料や社会保険、社宅の家賃など)

そのため消費税の納税が想定よりも大きくなり、急激に資金繰りが逼迫するという法人や個人の方を目にします。

簡単に以下の図で、どうしてそうなってしまうのかを説明します。

| ①売上 | 110,000 |

| ②仕入・経費 | 55,000 |

| ➂消費税の控除の対象とならない経費(お給料や社会保険や居住用の社宅など) | 52000 |

| 利益(①―②ー➂) | 3,000(黒字) |

| 税抜金額 | 消費税 | 合計(税込金額) | |

| ①売上 | 100,000 | 10,000 | 110.000 |

| ②仕入・経費 | 50,000 | 5,000 | 55.000 |

| ➂消費税の控除の対象とならない経費(お給料や社会保険や居住用の社宅など) | 52,000 | 0 | 50.000 |

| 利益(①―②ー➂) | -2,000(赤字) | 5.000(納付する消費税) |

課税事業者となった期間

創業当初などで税抜価格では集客が難しい場合でも、課税事業者になるタイミングには必ず採算の見直しをしましょう。

※税抜価格とは、売上や仕入経費から消費税部分を除いた金額のことです。

4. インボイス制度対応

(1) 適格請求書等発行事業者の登録

課税事業者になった場合、適格請求書等発行事業者になることを検討してもよいかと思います。取引先との関係で任意で適格請求書等発行事業者となり課税事業者にならざるを得ないという場合とは異なりますが、いずれにせよ課税事業者にはなっているので、このタイミングで適格請求書等発行事業者になることを検討してもよいのではないでしょうか?

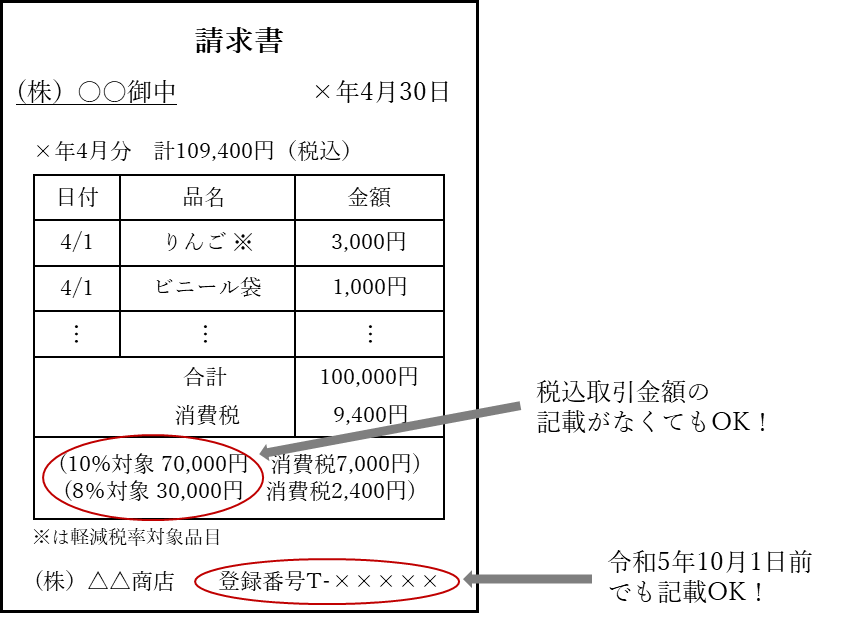

(2) 請求書・領収書の書式見直し

適格請求書等発行事業者となった場合、請求書の様式をインボイス制度に対応させる必要があります。

特に次の点に注意してください。

●登録番号の記載

●税抜または税込取引価額を税率区分ごとに合計した金額

●上記に対する消費税額等および適用税率

5. 収益認識の基準を正しく

法人・個人事業を問わず、会計データを現金の入出金ベースで計上している例をよく見かけます。

ただし、現金主義の特例届出をしている個人事業主を除き、これは原則として誤りです。

売上や仕入経費の計上は事例にもよりますが、概ね以下のタイミングとなります。

●サービス業 → 提供完了時

●商品販売 → 引渡時

●前受金・着手金 → 提供完了時や商品の引渡時

原則に従わないと、本来免税事業者期間中に計上すべき売上を、課税期間中に計上してしまい、消費税を余計に払うことになります。

もちろん「更正の請求」により修正して還付を受けることも可能ですが、書類の提出や手間が増え、税理士に依頼する場合は報酬負担も生じかねません。

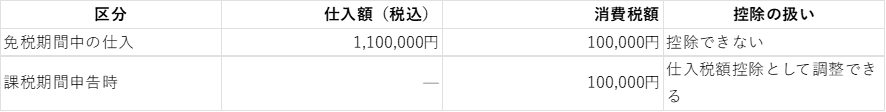

6. 棚卸資産の調整規定

在庫を抱える事業では特に注意が必要です。

免税事業者期間中に仕入れた在庫商品については、その期間中は消費税控除の対象になりません。

ただし、「棚卸資産の調整規定」により、初めて課税事業者となった課税期間の申告において、仕入税額控除として調整できます。これにより消費税の納付額が減るもしくは、還付額が大きくなる場合もあるため、必ず確認しましょう。

国税庁 No.6491 免税事業者が課税事業者となった場合等の棚卸資産に係る仕入控除税額の調整|国税庁(リンク)

7. まとめ

課税事業者となり、消費税を納めることは誰にとっても負担です。

しかし、事前準備と心構えをしておけば、余計な税金を払わず適正な納税が可能です。

8. お問い合わせ

「課税事業者になるとき、何を準備したらよいのか?」

「自社の在庫や請求書の管理は大丈夫か?」

こうした疑問があれば、石川税理士事務所までお気軽にご相談ください。

御連絡はお問合せフォームもしくは0120-140-114まで