法人の会社を経営している方や個人事業主として活動している方は、毎年それぞれの申告時期に確定申告をしているかと思います。

法人税や所得税は、基本的に利益がプラスでもマイナスであっても、法人の場合は法人税、個人の方は所得税の申告を毎年しなければいけません。しかし、消費税はすべての法人・個人事業主が申告(納付)するものではありません。

また、2023年10月からインボイス制度も始まり、ますます消費税の制度が複雑になりましたが、今回はどのような場合に消費税の申告をしなければいけないのかを見ていきたいと思います。

消費税の納税の有無についての判定は、法人の場合も個人の場合も同じになります。

なお、今回の記事は、2024年10月時点の情報を基に作成しております。

消費税の免税事業者・課税事業者とは?

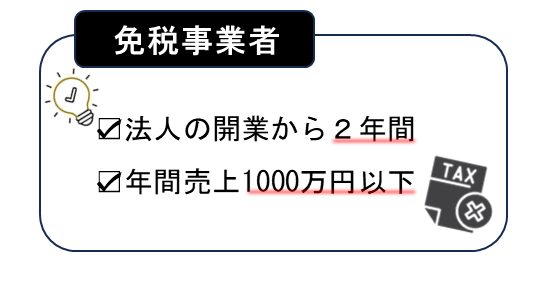

① 消費税の免税事業者とは

消費税の免税事業者とは、消費税の納税義務のない法人・個人事業主のことをいいます。

原則として、法人の開業から2年間は、消費税の免税事業者である場合が多いです。

消費税の免税事業者の場合は、消費税の申告の必要はありません。

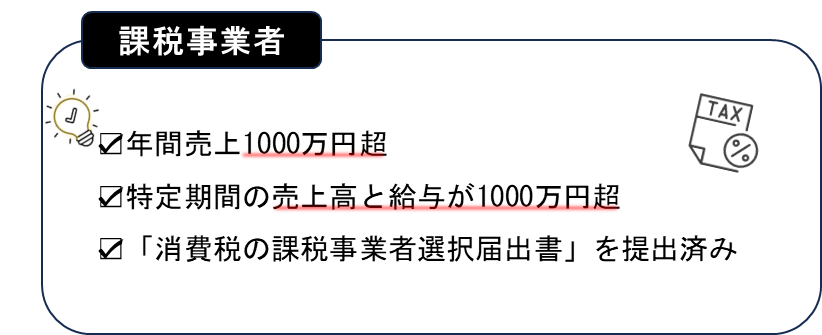

② 消費税の課税事業者とは

消費税の課税事業者とは、消費税の申告・納付の義務を負う法人・個人事業主のことをいいます。

法人の消費税の申告・納付の期限は、法人税の申告期限と同じです。

個人事業主の消費税の申告・納付の期限は、翌年の3月31日までとなります。

※個人の方は所得税の申告期限と異なりますが、所得税の申告・納付と同時に消費税の申告・納付をする場合が多いです

消費税の課税事業者となる場合

消費税の課税事業者になる場合には一番多く知られているのは、以下の①で知られているパターンで、殆どの方は

売上が1000万円をこえると消費税を払わないといけないなどとご記憶されていることでしょう。

以下で消費税の課税事業者となる一般的なパターンを説明いたします。

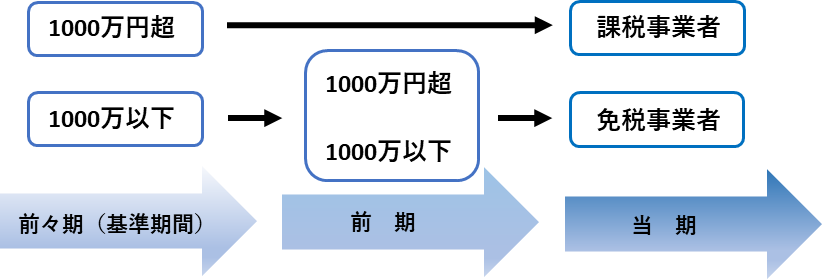

① 基準期間の課税売上高が1,000万円を超える場合

消費税の納税の有無を判定するのに「基準期間」の課税売上高が重要となってきます。

基準期間とは、前々期(法人の場合は前々事業年度、個人の場合は前々年)の売上のことをいいます。

つまり、個人事業主の方は、2022年の課税売上高が1,000万円を超えている場合は、2024年から消費税の課税事業者となり、所得税の確定申告の他に消費税の確定申告をする必要が出てきます。

法人の場合は、前々事業年度の課税売上高が1,000万円を超える場合に、法人税の確定申告と消費税の確定申告を行う必要があります。

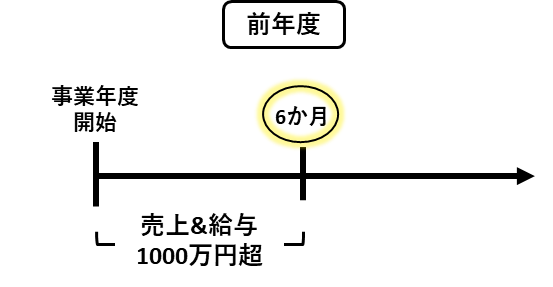

② 特定期間の課税売上高と給与等が1,000万円を超える場合

上記①の基準期間の課税売上高が1,000万円以下であった場合でも、課税事業者に該当する場合があります。それは、「特定期間」の課税売上高が1,000万円を超える場合です。

(課税売上高に代えて、特定期間中に支払った給与等の金額により判定することもできます。)

特定期間とは、前年度の上半期の期間(法人の場合は原則、前事業年度開始の日以後の6か月間、個人の場合は前年の1月1日~6月30日まで)のことをいいます。

この特定期間の課税売上高と給与等の金額がそれぞれ1,000万円を超える場合は消費税の課税事業者となります。

この場合は、課税売上高と給与等の金額の両方が1,000万円を超えた場合であり、課税売上高か給与等のどちらかが1,000万円以下の場合は課税事業者には該当しません。

③ 「消費税の課税事業者選択届出書」を提出している場合

上記①、②に該当していない場合であっても、消費税の課税事業者になることはできます。それは、「消費税の課税事業者の選択届出書」を税務署に提出している場合です。

原則として、適用を受けようとする課税期間の初日の前日まで(適用を受けようとする課税期間が事業を開始した日の属する課税期間である場合には、その課税期間中)に「消費税の課税事業者の選択届出書」を提出することによって、特定期間や基準期間の課税売上高などに関係なく消費税の課税事業者になることができます。

④その他の場合

①~➂では一般的な課税事業者となるパターンについてご説明差し上げました。ただこの他にも特例により消費税の課税事業者にならざるをえない状況もいくつかございます。

さらに、2023年10月からインボイス制度が始まったため、今まで免税事業者で消費税の納税義務がなかった方でも、消費税の課税事業者になることを選択する方が増えてくるでしょう。

消費税の納税義務の判定は、非常に複雑なものになります。特に課税売上高が1,000万円前後の場合などは、判定に迷う場合も多いのではないでしょうか?

また、インボイス制度の導入により、消費税の課税事業者になった方が良い場合と免税事業者で良い場合がそれぞれの事業の業態によって変わってきます。

消費税の納税義務や判定方法を詳しく知りたいという場合は、税務署や会計事務所に相談してみることをお勧めします。